در حالی که اکثر معاملهگران با قابلیتهای اهرم و انعطافپذیری آشنا هستند، خیلی از معاملهگران از ابزارهای پیشبینی آگاه نیستند. با این حال، یکی از قابل اعتمادترین اندیکاتورهای جهت بازار یک معیار تمایلات متضاد به نام نسبت حجم آپشنهای پوت/کال است.

با ردیابی حجم روزانه و هفتگی قراردادهای پوت و کال در بازار سهام آمریکا، ما قادر خواهیم بود که ذهنیت معاملهگران را بفهمیم. زمانی که حجم بسیار زیادی آپشن پوت خریداری میگردد نشاندهنده آن است که بازار به کف نزدیک شده، و زمانی که خریداران آپشن کال زیاد شدند نشانه تشکیل سقف در بازار است. در بازار خرسی(نزولی) سال 2002، مقادیر حد بحرانی این اندیکاتور تغییر کرد. در این مقاله، اساس روش پوت/کال و مقادیر جدید برای نسبتهای پوت/کال روزانه مخصوص سهام توضیح داده خواهد شد.

نکات کلیدی

- یکی از قابل اعتمادترین اندیکاتورهای جهت بازار یک معیار تمایلات متضاد به نام نسبت حجم آپشنهای پوت/کال است.

- در حالت کلی خریداران آپشن 90٪ مواقع ضرر میکنند.

- اغلب زمانیکه بازار بیش از حد صعودی یا نزولی میگردد شرایط برای تغییر جهت روند فراهم میگردد.

شرطبندی بر خلاف نظر اکثریت

معروف است که معاملهگران آپشن، خصوصا خریداران آپشن، موفقترین تحلیلگران نیستند. در حالت کلی خریداران آپشن 90٪ مواقع ضرر میکنند. اگر چه قطعا معاملهگرانی نیز هستند که خوب عمل میکنند، اما آیا درست نیست که موقعیتی بر خلاف نظر معاملهگران آپشن با آن سابقه ضعیف اتخاذ کنیم؟ تمایلات متضاد نسبتهای پوت/کال نشان میدهد که اتخاذ پوزیشن بر خلاف اکثریت معاملهگران آپشن کار درستی است. گذشته از همه اینها اکثریت معاملهگران آپشن معمولا در اشتباه هستند.

در اواخر سال 1999 و اوایل هزاره جدید، خریداران آپشن در یک جنون به سر میبردند، آنها مقادیر بسیار زیادی از سهام شرکتهای تکنولوژی و دیگر سهام جدید را خریداری میکردند. زمانی که نسبت پوت/کال به زیر سطح نزولی سنتی رفت، خریداران دچار حنون آپشن مانند گوسفندهایی بودند که به کشتارگاه برده شدند. و مطمئنا، با حجم خرید کال نسبت به پوت در سقفهای بسیار بالا، بازار چرخید و سقوط بدی را آغاز کرد.

اغلب زمانیکه بازار بیش از حد صعودی یا نزولی میگردد شرایط برای تغییر جهت روند فراهم میگردد. متاسفانه، اکثریت به حدی در حال تغذیه جنون خود هستند که متوجه نمیگردند. زمانی که بسیاری از خریداران بالقوه در بازار هستند، ما در شرایطی قرار میگیریم که پتانسیل برای خریداران جدید به حد مشخصی میرسد؛در همان حال فروشندگان بالقوه بسیار زیادی وجود دارند که آماده اقدام و برداشت سود خود و یا تنها خروج از بازار به دلیل تغییر نظرشان هستند. نسبت پوت/کال یکی از بهترین معیارهای ما برای زمانهایی است که در منطقه اشباع فروش (بیش از حد نزولی) و یا اشباع خرید(بیش از حد صعودی) هستیم.

داده نسبت پوت/کال CBOE

نگاه کردن به داخل بازار میتواند سرنخهایی را به ما بدهد. نسبت پوت/کال برای ما پنجرهای عالی رو به آنچه سرمایهگذاران انجام میدهند فراهم میکند. هنگامی که سفته بازی در کال بیش از حد میگردد.نسبت پوت/کال کاهش مییابد. هنگامی که سرمایهگذاران بدبین هستند و ورودی سفتهبازی زیاد است، نسبت پوت/کال افزایش مییابد. شکل 1 حجم آپشنها را برای روز 17 می 2002 ، از روی تابلوی معاملات آپشن شیکاگو (CBOE) را نشان میدهد. نمودار، داده حجم پوت وکال را برای سهام، شاخص و کل آپشنها نمایش میدهد.

نسبت پوت/کال سهام در این روز خاص0.64 ، نسبت پوت کال شاخص 1.19 و نسبت کل پوت/کال 0.72 بود. همانطور که شما در ادامه خواهید دید، ما لازم است مقادیر گذشته این نسبتها را بدانیم تا حد احساساتمان را تشخیص دهیم. ما همچنین داده ها را برای تفسیر آسان با کمک میانگین متحرک ملایم میکنیم.

حجم آپشنهای تابلوی معاملات آپشن شیکاگو (CBOE)

|

حجم |

نسبت P / C |

|

|

آپشنهای سهام |

||

|

پوتها |

462,520 |

- |

|

کالها |

721,163 |

0.64 |

|

آپشنهای شاخص |

||

|

پوتها |

134,129 |

- |

|

کالها |

112,306 |

1/19 |

|

کل آپشنها |

||

|

پوتها |

596,669 |

- |

|

کالها |

833,624 |

0.72 |

شکل (1):حجم آپشنهای مربوط به روز 17 می 2002

منبع: CBOE Market Statistics 5/17/02

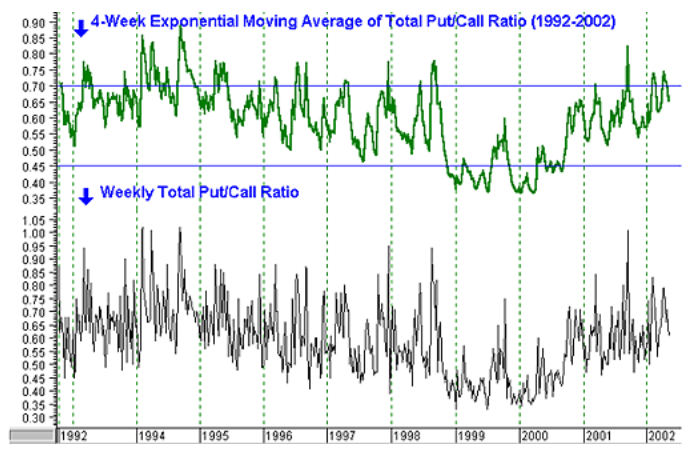

سری تاریخی نسبتهای مجموع پوت/کال هفتگی

راههای مختلفی برای ساخت یک نسبت پوت/کال وجود دارد، اما نسبت مجموع پوت/کال هفتگی سنتی CBOE نقطه شروع مناسبی است. منظور ما از کلمه مجموع ،کل حجم هفتگی آپشنهای پوت/کال سهام و شاخص است. ما به سادگی میتوانیم تعداد پوت معامله شده یک هفته را بدست بیاوریم و تقسیم بر کل نعداد کال معامله شده در یک هفته بکنیم. این کار به ما نسبت کل پوت/کال هفتگی را میدهد. زمانیکه حجم نسبت پوت به کال خیلی بالا میرود(یعنی تعداد پوت معامله شده بیشتر از کال باشد) بازار آماده است تا یک چرخش رو به بالا انجام دهد در حالی که در یک روند نزولی بوده است.

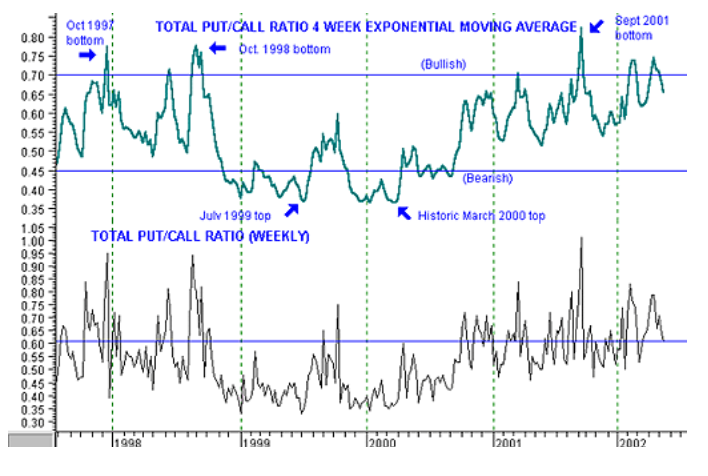

هنگامی که این نسبت خیلی کم می شود (یعنی کال بیشتری در مقایسه با پوت معامله گردد) بازار آماده است تا با چرخش روند به روند نزولی برود(مانند اوایل 2000). شکل 2، که در آن ما قادر به دیدن پیک ها و حدود در طی 5 سال اخیر،بر اساس اندازه گیری هفتگی که شامل میانگین متحرک نمایی ملایم شده هفتگی نیز میشود، هستیم.

شکل (2): ایجاد شده با استفاده Metastock Professional. منبع دادهها: Pinnacle IDX

شکل 2 نشاندهنده میانگین متحرک نمایی (شکل بالا) 4 هفتهای است که سیگنالهای تغییر روند بازار عالی صادر کرده است. درحالیکه این سیگنالها زیاد دقیق نیستند و معمولا کمی زودهنگام هستند، اما با این حال نشانهای از تغییر روند بازار در میانمدت هستند. همیشه بهتر است که یک تایید قیمتی قبل از در نظر گرفتن سقف یا کف برای بازار رخ بدهد.

این سطوح آستانه طی 20 سال گذشته در داخل دامنه محدود بودهاند، همانطور که در شکل 2 مشاهده میگردد،اما چند لغزش (روند) نیز پیش آمده است، نخست ریزش بازار حین بازار صعودی در میانه دهه 1990 و پس از آن صعود در زمان بازار نزولی 2000.

شکل (3): ایجاد شده با استفاده Metastock Professional. منبع داده: Pinnacle IDX

علیرغم روند، نسبت هموار شده پوت/کال همچنان مفید است؛با این حال همیشه بهتر است که از سقفها و کفهای 52 هفتهای به عنوان آستانه بحرانی استفادهگردد. نسبت پوت/کال بهتر است در ترکیب با دیگر نشانگرها و اندیکاتورهای احساسی و شاید اندیکاتورهای بر پایه قیمت(مانند مومنتوم) مورد استفاده قرار بگیرد. دستکاری ریاضی مفصلتر داده ها ( مانند تجزیه روند با کمک محاسبه اختلاف سریها) نیز میتواند کمککننده باشد.

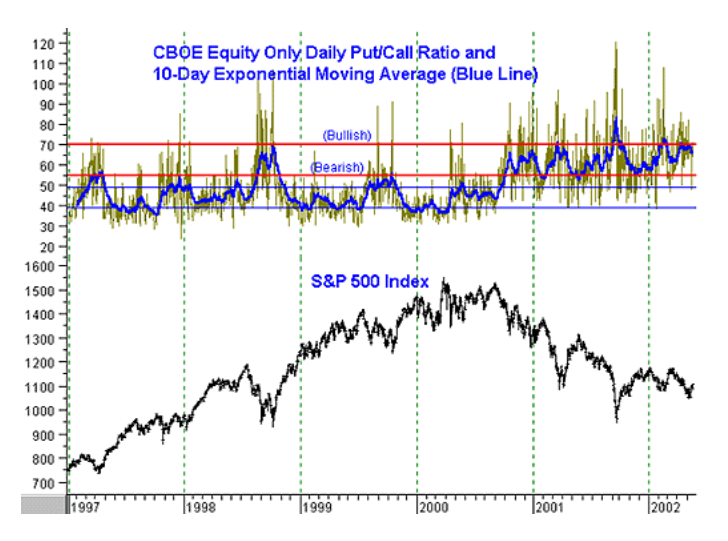

نسبت پوت/کال مخصوص سهم

از آنجا که نسبت پوت/کال شامل آپشنهای شاخص نیز میگردد که توسط مدیریت کنندگان حرفهای پول برای محدود کردن پرتفوی سهام استفاده میگردد، نسبت کل پوت/کال میتواند باعث انحراف سنجش ما از عملکرد اکثریت گردد. مسلما، وسیله سنجش بهتر نسبت پوت/کال CBOE مخصوص سهم است. شکل 4 حاوی اطلاعات خام CBOE نسبت پوت/کال روزانه و میانگین متحرک نمایی 10 روزه آن که هر دو در بالای شاخص سهام S&P500 رسم گردیده، میباشد. در یک بازار نزولی وقتی میانگین این نسبت، به یک سطح بالاتر صعود میکند، خطوط قرمز افقی تبدیل به تبدیل به سطح حداکثری(پیک) جدید میشوند. محدوده گذشته، که با خطوط آبی افقی نشان داده شده، مقادیر آستانهای برابر با 0.39 تا 0.49 داشتند. مقادیر آستانه جدید 0.55 و 0.70 است. در حال حاضر، سطح فقط از نزولی بیش از حد عقبنشینی کرده و در نتیجه نسبتا صعودی گردیده است.

شکل (4): ایجاد شده با استفاده Metastock Professional. منبع: CBOE Market Statistics

حرف آخر

آپشنهای شاخص در سابقه خود دارای یک چولگی(جمع شدگی) به سمت خرید پوت بیشتر است. این به دلیل آن است که پوت آپشن مربوط به شاخص، مورد استفاده سبدگردانان است. به همین دلیل است کل نسبت پوت/کال یک نسبت ایدهآل محسوب نمیگردد(این نسبت توسط حجم مورد استفاده سبدگردانان ناخالص شده است). به یاد داشته باشید، ایده تجزیه و تحلیل تمایلات متضاد برای اندازهگیری نبض اکثریت خریداران آپشن یعنی کسانی که معمولا یه جای اینکه کار درست را انجام دهند دچار اشتباه میگردند، است. ما باید، به دنبال نسبتهای تنها مربوط به سهام باشیم تا یک سنجش خالصتری از خریداران سهام بدست آوریم. علاوه بر این، سطح آستانه بحرانی باید پویا باشد که از سقفها و کفهای 52 هفته ای سری دادهها بدست آمده باشد تا منجر به ایجاد روند در دادهها گردد.

مانند هر اندیکاتور دیگری، این اندیکاتور نیز زمانی که شما آن را بشناسید و خودتان آن را دنبال کنید بهتر عمل میکند. همزمان که من علاقهای به استفاده از آنها به عنوان سیگنالهای معاملاتی ندارم، نسبت پوت/کال مناطق اشباع فروش و اشباع خرید بازار را به شکل معناداری مشخص میکند. در نتیجه آن ها باید در جعبه ابزار تحلیلگران تکنیکال بازار موجود باشند.