در اواخر دهه 1950 جورج لین[1] استوکاستیک را که یک اندیکاتور برای اندازهگیری رابطه بین قیمت بسته شدن و محدوده قیمتی معامله شده طی یک بازه زمانی مشخص بود را، توسعه داد. تا به امروز ، استوکاستیک یک اندیکاتور تکنیکال محبوب است به دلیل اینکه درک کردن آن ساده است و درجه دقت آن نشان دادن زمان خرید و فروش بالایی دارد.

نکات کلیدی

- Stochastics یک اندیکاتور تکنیکال محبوب است چون درک آن آسان است و میزان دقت بالایی دارد.

- استوکاستیک برای نشان دادن زمان حرکت یک سهم به محدوده اشباع خرید و اشباع فروش است.

- استفاده از استوکاستیک همراه با یک اسیلاتور مانند شاخص قدرت نسبی (RSI) میتواند مفید باشد.

حرکت قیمت

فرض استوکاستیک این است که هنگامی که یک سهم روندی رو به بالا دارد، قیمت پایانی آن تمایل به معامله در بالای محدوده قیمتی روز دارد. حرکت قیمت به محدودهای که سهم در طی روز در آن معامله شده است بستگی دارد. به عنوان مثال ، اگر سهام اولین معامله را در 10$ ثبت کند و پایینترین قیمت معاملهشده آن 9.75$ و بالاترین قیمت معامله روز 10.75$ باشد و در 10.50$ به کار خود پایان بدهد، حرکت قیمت یا محدوده قیمت بین 9.75$ (کمترین قیمت روز) و 10.75$(بالاترین قیمت معامله شده روز) است. در مقابل ، اگر روند قیمت رو به پایین باشد، قیمت پایانی تمایل دارد که نزدیک به محدوده پایینی قیمت روز بسته شود.

استوکاستیک برای نشان دادن زمان حرکت یک سهم به محدوده اشباع خرید و اشباع فروش استفاده میگردد. مقدار ریاضی که معمولا برای پارامتر زمان استفاده میگردد 14 است. بسته به هدف تکنیکالیست، این عدد میتواند نشاندهنده روزها، هفتهها یا ماهها باشد. چارتیست ممکن است بخواهد به بررسی کل یک بخش بپردازد. برای یک نمای بلندمدت از یک بخش، تحلیلگر نمودار(چارتیست) باید کار خود را با نگاه کردن به دوره 14 ماهه محدوده معاملاتی کل صنعت آغاز کند.

شاخص قدرت نسبی

جک دی شوانگر [2]از بنیانگذاران صندوق Seeder و نویسنده چندین کتاب در زمینه تحلیل تکنیکال، با استفاده از اصطلاح "نرمالیزه شده" به توضیح اسیلاتورهای تصادفی با مرزهای از پیش تعیینشده در هر دو کران بالا و پایین پرداخت.یک مثال از چنین اسیلاتوری شاخص قدرت نسبی (RSI) است- یک اندیکاتور اندازه حرکت محبوب در تحلیل تکنیکال- که محدودهای بین0 تا 100 را شامل میگردد. این اندیکاتور معمولا بر روی محدوده 20 تا 80 یا 30 تا 70 تنظیم میگردد. چه شما به دنبال تحلیل یک بخش باشید یا یک مورد خاص، ترکیب استوکاستیک و RSI در کنار یکدیگر بسیار مفید خواهد بود.

فرمول

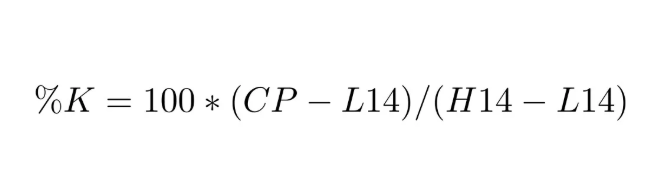

Stochastics با خط K و خط D اندازه گیری می شود. اما این خط D است که ما به دقت آن را دنبال می کنیم ، چون هر سیگنال مهمی در نمودار باشد را نمایش میدهد. بیان ریاضی، خط K به این شکل است:

که در آن:

CP = آخرین قیمت بسته شدن

L14 = پایین ترین قیمت از 14 جلسه معاملاتی قبلی

H14 = بالاترین قیمت از همان 14 جلسه قبلی معاملاتی

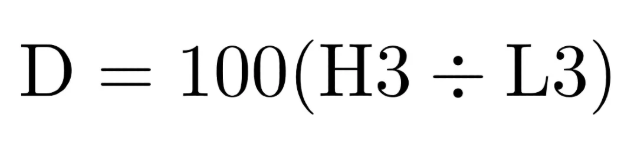

فرمول خط D که بسیار مهمتر است به این شکل است:

D = 100 (H3 ÷ L3)

که در آن:

H3 = بالاترین قیمت از 3 جلسه قبلی معاملاتی

L3 = کمترین قیمت معامله در طول همان دوره سه روزه

این فرمولها تنها به دلیل جالب بودن نمایش داده شد. نرم افزارهای ارائه دهنده نمودار امروزی خودشان تمام محاسبات را انجام میدهند که باعث شده کل پروسه تحلیل تکنیکال خیلی آسانتر گردد و بعلاوه، برای سرمایهگذاران معمولی جذابتر باشد.

خواندن نمودار

خط K سریع تر از خط D است. خط D بین این دو کندتر است. سرمایهگذار نیاز دارد خط D را در زمانی که قیمت سهم شروع به تغییر میکند و به سمت موقعیت اشباع خرید(بالای خط80) یا اشباع فروش (زیر خط 20)حرکت میکند، زیر نظر داشته باشد. سرمایهگذار لازم است زمانی که اندیکاتور به سطح بالای 80 میرسد نسبت به فروش سهم اقدام کند. برعکس ، سرمایه گذار لازماست تا برای خرید سهمی که به زیر سطح 20 رسیده و با افزایش حجم به سمت بالا حرکت کرده اقدام کند.

در طول این سالها ، بسیاری از مقالات روی "دستکاری" این اندیکاتور کار کردهاند. اما سرمایهگذاران جدید باید بر روی حالت پایه استوکاستیک تمرکز کنند.

منبع: TradeStation

در نمودار eBay در بالا ، تعدادی از فرصتهای خرید واضح طی بهار و تابستان 2001 خود را نشان دادهاند. همچنین تعدادی از نشانههای فروش وجود دارد که توجه معاملهگران کوتاهمدت را جلب کرده است. سیگنال خرید قوی اوایل آپریل هم برای سرمایهگذاران و هم برای معاملهگران یک حرکت 12 روزه عالی ارائه داد، که از میانه کانال 30$ به میانه کانال 50$رسید.

سهام شرکت مایکروسافت (MSFT) نیز معمولا به عنوان مثال برای این اندازهگیریها استفاده می شود.

حرف آخر

Stochastics یک شاخص فنی مورد علاقه به دلیل دقت و صحت یافته های آن است. استوکاستیک به راحتی توسط کارکشتهها و تکنیکالیستهای تازهکار درک میگردد و به سرمایهگذاران در اتخاذ تصمیم درباره نقاط درست ورود و خروج در داراییهایشان کمک میکند.

[1] George Lane

[2] Jack D. Schwager