اصلاح یا بازگشت:نگاه اجمالی

اغلب ما تا به حال به این سوال برخوردهایم که افت قیمت در سهامی که داریم بلندمدت است یا صرفا به اصطلاح سکسکه بازار است. بعضی از ما سهامهایی را در این موقعیت فروختهایم و تنها چند روز بعد شاهد دستیابی به قلههای قیمتی جدیدی از آن سهم بودیم . این سناریو میتواند آزاردهنده و خیلی آشنا باشد. اگر بدانید که چگونه اصلاحات قیمتی را به درستی تشخیص دهید و شروع به پیشرفت در عملکرد خود بکنید، میتوانید کاملا از این سناریو دوری کنید.

نکات کلیدی

- اصلاح یک جور بازگشت قیمتی موقتی است که در روندهای بلندمدت اتفاق میافتد.

- اصلاح در یک روند صعودی توسط ایجاد کفهای بالاتر و همینطور سقفهای بالاتر تشخیص داده میشود.

- در سمت مقابل بازگشت زمانی اتفاق میافتد که سمت و سوی روند تغییر کند.

- زمانیکه بازگشت اتفاق میافتد، قیمت تمایل دارد در جهتی که بازگشت اتفاق افتاده برای یک دوره طولانیتر به حرکت خود ادامه دهد.

- بازگشتها معمولا به وسیله الگوهای شناخته شده مانند سقف دوقلو تشخیص داده میشوند.

اصلاح

اصلاحها بازگشتهای قیمتی موقتی هستند که در روندهای بزرگتر تشکیل میشوند. نکته کلیدی در این بین این است که این بازگشتهای قیمتی موقتی باشند و نشاندهنده تغییر در روند بزرگتر نباشند.

توجه کنید با وجود اصلاح، روند بلندمدتی که در چارت پایینی نشان داده شده سالم مانده است. قیمت سهم همچنان در حال رشد کردن است. وقتی قیمت به سمت بالا حرکت میکند ، سقف جدیدی میسازد و وقتی پایین میآید مجددا قبل از رسیدن به کف قبلی حرکت رو به بالای خود را آغاز میکند. این حرکت یکی از اصول یک روند رو به بالا است که حتما باید سقفهای بالاتر از سقفهای قبلی و کفهای بالاتر از کفهای قبلی تشکیل گردد. تا زمانی که این اتفاق میافتد روند صعودی است.

تنها اگر یکبار در روند صعودی کفی پایینتر از کف قبلی و سقفی پایینتر از سقف قبلی تشکیل شود روند زیر سوال میرود و ممکن است بازگشت قیمتی رخ دهد.

بازگشت

در سمت مقابل، یک بازگشت قیمتی زمانی رخ میدهد که روند قیمتی دارایی تغییر مسیر بدهد. این بدان معنی است که قیمت به حرکت در این جهت مخالف برای یک دوره طولانی ادامه دهد. این تغییرات جهت، میتواند به صورت صعود بعد از یک روند نزولی یا نزول بعد از یک روند نزولی باشدو

بیشتر اوقات این تغییر یک انتقال(تغییر بزرگ) در قیمت است. هرچند ممکن است یک عقبنشینی (پولبک) باشد تا قیمت به جهت قبلی خود برسد. این غیرممکن است که فورا بگوییم اصلاح قیمتی فعلی یک پولبک(عقبنشینی) است یا ادامه بازگشت قیمتی. این تغییر میتواند یک تغییر ناگهانی باشد یا روزها، هفتهها یا حتی سالها طول بکشد تا شکل بگیرد.

میانگین متحرک (MA) و خطوط روند به معاملهگران در تشخیص تغییر روندها کمک میکند. بازگشتهای بین روز برای معاملهگران روزانه مهم است، ام افرادی با دید بلندتر یا سرمایهگذاران بر روی تغییرات ماهانه یا فصلی تمرکز میکنند. همانطور که در تصویر زیر نشان داده شده زمانی که قیمت به زیر یک میانگین متحرک یا خط روند میرود، معاملهگران میدانند که باید منتظر یک تغییر روند باشند.

این نمودار نشان میدهد که قیمت دارایی در یک روند صعودی در حال حرکت است و درحال تشکیل سقفهای بالاتر از قبل و کفهای بالاتر از قبل میباشد. سپس قیمت به پایین خط روند سقوط میکند و کفی پایینتر از کف قبلی تشکیل میدهد. دارایی یک پولبک تشکیل میدهد اما به روند نزولی خود باز هم ادامه میدهد. زمانیکه قیمت شروع به ساخت سقفها و کفهایی بالاتر از سقفها و کفهای قبلی بکند، نشاندهنده تغییر روند به روند صعودی خواهد بود.

ملاحظات ویژه

مهم است که راه تشخیص اصلاح و بازگشت قیمت را بدانید. چند تفاوت عمده و کلیدی بین این دو وجود دارد و شما باید در دستهبندی تحرکات قیمتی این تفاوتها را لحاظ کنید:

|

بازگشت |

اصلاح |

فاکتور |

|

اقدام به فروش توسط موسسات (معاملات سطح کلان) |

حفظ سود توسط معاملهگران خرد (معاملات سطح خرد) |

حجم |

|

اشتیاق بسیار کم به خرید |

وجود علاقه به خرید حین نزول |

جریان پول |

|

چندین الگوی بازگشتی-معمولا الگوهای نموداری (سقف دوقلو) |

عدم وجود الگوهای برگشتی یا درصورت وجود به تعداد بسیار کم-معمولا محدود به کندلها |

الگوهای نمودار |

|

افزایش اشتیاق کوتاه مدت |

بدون تغییر در اشتیاق کوتاه مدت |

اشتیاق کوتاه مدت |

|

بازگشت بلندمدت ، بیش از چند هفته به طول میانجامد |

بازگشت کوتاهمدت ،تنها یک تا دو هفته به طول میانجامد. |

تایم فریم(قالب زمانی) |

|

تغییر یا پیشبینی تغییر بنیادی |

بدون تغییر بنیادی |

بنیادها(فاندامنتال) |

|

میتواند در هر زمانی رخ بدهد حتی در حین معاملات عادی |

معمولا پس از سودهای بزرگ رخ میدهد |

تحرکات اخیر |

|

شمعهای برگشتی-این نوع شمعها (کندلها) شامل پوشا ، سربازها و دیگر الگوهای شمعی مشابه است. |

شمعهای عادی یا همان عدم تعجب-این نوع از شمعها معمولا دارای قسمت پایینی یا بالایی بلند هستند |

شمعها |

همانگونه که در جدول بالا میبینید ، به خاطر داشته باشید که اشتیاق کوتاه مدت با تاخیر مشخص میگردد پس ممکن است مشکل باشد بر اساس تایم فریمتان در مورد آن تصمیم بگیرید.

جدول بالا را میتوان به این صورت خلاصه کرد که بگوییم اصلاحها نوعی بیتصمیمی در حرکتشان دارند و بازگشتها اقدامات محکم و مطمئنی را نشان میدهند. حجم ممکن است هنگام پولبک پایین باشد اما در بازگشت، قیمت جهش کند. اولی منفعل است ؛ دومی تهاجمی است. کفهای بالاتر و سقفهای بالاتر نشاندهنده اصلاح قیمت در یک روند صعودی هستند، در حالیکه بازگشتهای قیمتی معمولا بر خلاف آنها توسط الگوهایی مانند سقف دوقلو- دو سقف هم اندازه و سپس یک کف جدید- یا الگوی سر و شانه- سقف پایینتری که در ادامه یک کف پایینتر نیز ایجاد میکند- شناخته میشود. حتی حرکات کوتاه مدت که توسط شمعهای تکی بازتاب مییابند در زمان اصلاح قیمتی منفعلترند، در حالیکه شمعهایی که هنگام تغییر جهت یک روند صعودی شکل میگیرند معمولا بسیار بلند و با تحرک و جنبندگی بالا هستند.

خب، چرا تشخیص اصلاح قیمتی انقدر مهم است؟ هرگاه که اصلاح قیمتی رخ میدهد، بیشتر معاملهگران و سرمایهگذاران با یک تصمیمگیری سخت مواجه میشوند. آنها سه گزینه در پیشروی خود دارند:

- برای فروش دست نگه دارند که در صورت تبدیل شدن آن به تغییر جهت روند میتواند منجر به زیانهای بزرگی گردد.

- فروش و خرید مجدد در صورت بازگشت قیمتی ، که نتیجه بی چون و چرای آن اتلاف مقداری پول به دلیل کمیسیونها (کارمزدها) و شکافها است و همچنین ممکن است فرصت خرید مجددی ، در صورت رشد سریع قیمت دست ندهد .

- فروش بی درنگ که میتواند منجر به از دست رفتن موقعیت کسب سود در صورت بازگشت قیمت شود.

با تشخیص درست تحرکات و اینکه آیا شاهد اصلاح قیمت هستید یا بازگشت روند قیمت را شاهد هستید شما قادر خواهید بود هزینههای خود را کاهش دهید و ضررهای خود را محدود و به سودهای بیشتری دستیابید.

تعیین محدوده

برای اینکه قادر به تشخیص اصلاح باشید باید تشخیص محدوده را بیاموزید.

نسبتهای اصلاحی فیبوناچی ابزارهایی عالی برای محاسبه محدوده اصلاح هستند . از ابزار فیبوناچی اصلاحی که در اکثر نرمافزارهای تحلیل نمودار موجود است، برای کشیدن خطی از سقف به کف آخرین موج اصلی استفاده کنید.

اصلاحاتی بین 23%و 78% از موج اصلی شایع هستند. این بدان معنی نیست که سهام 23% افت میکند. در حقیقت، به این معنی است که اگر سهم اخیرا از 10$ به اندازه 5$ رشد داشته احتمالا حداقل 23% از این حرکت 5 دلاری را اصلاح خواهد کرد- یا به عبارتی 1.15 دلار . اگر هنوز روند رو به بالا باشد، با فرض اینکه 15$ یک سقف جدید بوده و 10$ کف قبلی بوده، پس میتوانیم نتیجه بگیریم که روند صعودی هنوز سالم است و البته این در صورتی است که طی حرکتی جدید سقف جدیدی بسازد. اگر به بالای 15$ نرسید و شروع به افت مجدد کرد شاید زمان آن رسیده که از آن خارج شوید.

نقاط بازگشتی سطوحی هستند که معمولا برای تعیین کردن محدوده اصلاحی استفاده میگردند. از آنجاییکه قیمت معمولا اطراف نقاط بازگشتی سطوح حمایت و مقاومت معکوس میشود اگر قیمت بیتوجه به این نقاط از آنها عبور کند نشانگر یک روند قوی است. نقاط بازگشتی معمولا توسط معامله گران استفاده میگردند، آنها از قیمتهای دیروز برای نشان دادن محدوده حمایت و مقاومت برای روز معاملاتی بعد استفاده میکنند.

اگر خط روند اصلی که روند اصلی را تشکیل داده با حجم بالایی شکسته شود، احتمالا بازگشت روند قیمتی رخ خواهد داد. الگوهای نمودار و شمعها معمولا به همراه خط روندها استفاده میگردند تا بازگشت قیمتی را تایید کنند.

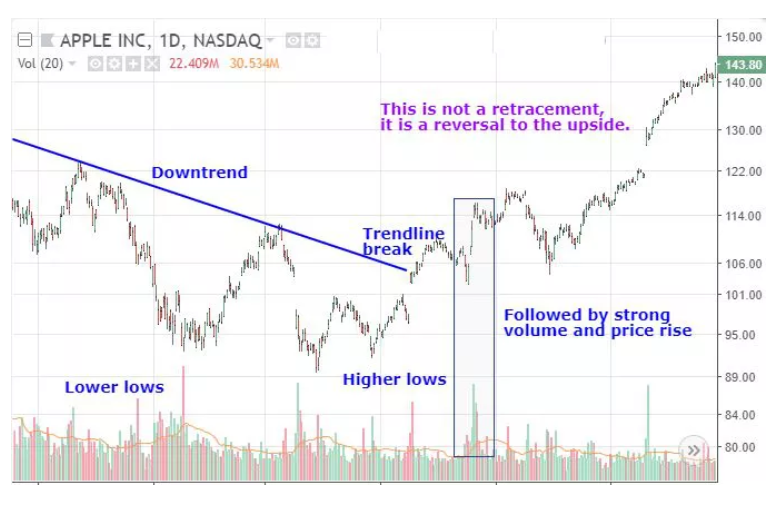

چارت پایینی این قضیه را در عمل نشان میدهد ، یک روند نزولی در آنجا مستقر است، اما پس از آن قیمت به بالای خط روند حرکت میکند. در این نقطه، قیمت یک کف بالاتر ساخته. در پی این شکست خط روند، اصلاح کوچکی رخ میدهد اما بعد از آن قیمت بازهم بالاتر میرود در حالیکه از حجم قوی هم برخوردار است. این حرکت دیگر اصلاح در یک روند نزولی محسوب نمیشود (اصلاح روند نزولی رشد قیمت است) به دلیل آنکه این موج به طور کلی روند را برگردانده است و روند اصلی الان صعودی است.

معامله با سیگنالهای اشتباه

حتی یک اصلاح قیمت که تمام قیدهای ذکر شده در جدول بالا را داشته باشد ممکن است با کوچکترین اخطار تبدیل به بازگشت روند قیمتی شود. بهترین روش برای حفاظت از خودتان در مقابل چنین بازگشتهایی استفاده از سفارشاتی با قابلیت ایجاد حدضرر است.

به طور خاص، شما میخواهید ریسک خروج حین اصلاح قیمتی را پایین بیاورید و همزمان قادر به خروج موفق از بازگشت قیمتی باشید . این کار احتیاج به تمرین دارد و غیرممکن است که همیشه در آن موفق باشید. گاهی اوقات، چیزی که به نظر بازگشت قیمتی میآید تنها یک اصلاح قیمتی بوده و چیزی که به نظر اصلاح قیمتی میآمد ممکن است به بازگشت روند ختم شود.

به عنوان یک معاملهگر بین اصلاح و بازگشت قیمت تفاوت قائل شوید. بدون این دانش و آگاهی شما دچار ریسک خروج بسیار زودهنگام و از دست دادن موقعیت سود، نگهداری بیش از حد و رسیدن به ضرر و یا از دست دادن پول و تلف کردن سرمایه به واسطه پرداخت کمیسیونها و کارمزدها/شکافها، هستید. با ترکیب تحلیل تکنیکال و تعدادی از معیارهای پایهای تشخیص ،شما قادرخواهید بود از خودتان در مقابل این ریسک محافظت کنید و سرمایه معاملاتی خود را بهتر استفاده کنید..