شاخص قدرت نسبی (RSI) و نوسانگر استوکاستیک (تصادفی)هردو اسیلاتورهایی برپایه مقدار تحرک قیمت هستند که برای پیشبینی روند بازار به کار میروند. باوجود کاربردهای مشابه این دو اسیلاتور تئوریها و روشهای پشت این دو بسیار با هم متفاوت است. استوکاستیک بر پایه این فرض بنا شده که آخرین قیمت باید تقریبا همجهت با روند فعلی بسته شود. RSI سطوح اشباع خرید و اشباع فروش را بر اساس سرعت حرکت قیمت پیدا میکند.بیشتر تحلیلگران، RSI را بیشتر از استوکاستیک استفاده میکنند اما هردوی آنها اندیکاتورهای مشهور و قابل اطمینانی هستند.

شاخص قدرت نسبی (RSI)

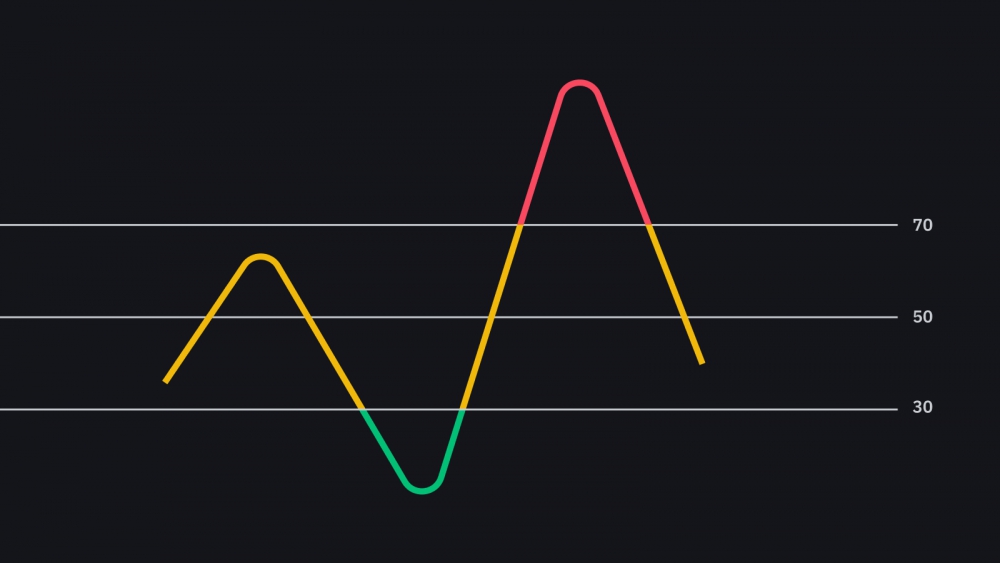

جی ولز وایدر جونیور[1] RSI را بر حسب مقایسه رشدهای اخیر نسبت به افتهای اخیر در بازار ،گسترش داد. این اندیکاتور، یک اندیکاتور بر حسب مقدار تحرک است که اندازه تغییرات قیمتی اخیر را جهت سنجیدن شرایط اشباع خرید یا اشباع فروش در قیمت یک سهم یا هر دارایی دیگر، محاسبه میکند. RSI به عنوان یک اسیلاتور (یک گراف خطی که بین دو آستانه حرکت میکند) به نمایش درمیآید ، این اسیلاتور شامل اعدادی بین 0 تا 100 میشود و در زیر نمودار قیمت رسم میشود. نقطه میانی این خط، سطح 50 میباشد. وقتی که خط RSI در مقادیر بالای 70 قرار میگیرد دارایی پایه به عنوان اشباع از خرید سنجیده میگردد. در مقابل اگر مقدار RSI زیر 30 باشد دارایی را به عنوان اشباع از فروش درنظر میگیریم. معاملهگران از RSI استفادههای دیگری همچون شناخت ناحیه حمایت و مقاومت، پیدا کردن واگراییها برای برگشتهای احتمالی روند و همچنین تایید سیگنال دیگر اندیکاتورها نیز میکنند.

نوسانگر تصادفی (اسیلاتور استوکاستیک)

نوسانگر استوکاستیک توسط جرج لین[2] خلق شد. یک نوسانگر استوکاستیک اندیکاتوری بر پایه مقدار تحرک است که مقدار مشخص آخرین قیمت سهم را با محدوده قیمت در یک بازه زمانی خاص مقایسه میکند. حساسیت این نوسانگر به تحرکات بازار با تنظیم این بازه زمانی و یا گرفتن یک میانگین متحرک از نتیجه قابل کاهش است. این اسیلاتور برای بدست آوردن سیگنالهای معامله بر پایه اشباع خرید و اشباع فروش است.

لین اعتقاد داشت که قیمتها در بازار صعودی تمایل به رسیدن به سقفها و در بازار نزولی تمایل به رسیدن به کفها دارند. استوکاستیک هم مشابه RSI در محدودهای بین 0 تا 100 رسم میشود. وقتی نوسانگر بالای80 قرار بگیرد شرایط اشباع خرید رخ میدهد و وقتی مقدار نوسانگر زیر 20 باشد دارایی اصطلاحا اشباع از فروش تشخیص داده میشود. نمودار استوکاستیک بهطور کلی از دو خط تشکیل شده: یکی از این خطوط نشاندهنده مقدار واقعی نشانگر در همان نقطه است و خط دیگر میانگین متحرک ساده 3 روزه از خط اول است. از آنجاییکه قیمتها از تحرک برخوردارند هرگاه این دو خط همدیگر را قطع کنند نشانهای از این است که ممکن است تغییر جهتی در کار باشد و این زمانی رخ میدهد که یک حرکت بزرگ در تحرک قیمت یک روز نسبت به روز قبل رخ دهد.

واگرایی بین نوسانگر استوکاستیک و روند قیمتی هم به عنوان یک نشانه مهم از تغییر جهت قیمت است. به عنوان مثال وقتی در یک روند نزولی به یک کف جدید قیمتی پایینتر از کف گذشته میرسیم ولی نوسانگر بالاتر از کف قبلی خود را نشان میدهد میتواند نشاندهنده این باشد که فروشنده ها توان خود را از دست دادهاند و روند احتمالا به سمت صعودی شدن تغییر جهت میدهد

حرف آخر

در این بحث به صورت کلی میتوان گفت که RSI در بازارهای با روند کلی مشخص (نزولی یا صعودی) کاربردیتر است و استوکاستیک در روندهای فرعی و بازار متلاطم کاربردیتر است. RSI برای این طراحی شده که بتواند سرعت تحرکات قیمتی را محاسبه کند در حالیکه فرمول نوسانگر استوکاستیک در محدوده قیمتی ثابت بهترین عملکرد را دارد.